К примеру, возникла необходимость понять, какие направления деятельности являются убыточными, а какие – наиболее прибыльными, есть ли возможность приобретения дорогостоящего оборудования в текущем месяце или стоит повременить с покупкой, какая сумма дивидендов подлежит к выплате.

В ином случае это будет «учет ради учета», который обернется напрасной потерей времени, средств и разочарованием в финансовых инструментах внутреннего учета.

Ошибочно полагать, что управленческий учет – это только набор показателей и таблиц, свод отчетов и графиков.

Управленческий учет - система поддержки принятия решений. А таблицы и отчеты – это инструменты, благодаря которым может оцениваться бизнес.

В основе управленческого учета лежат «три кита» управленческой отчетности:

· отчет о движении денежных средств (ДДС) / cash flow;

· отчет о прибылях и убытках (ОПУ) / PL;

· управленческий баланс.

Почему важно рассматривать все три отчета вместе? Дело в том, что каждый из отчетов несет в себе различную информацию. А все вместе создают прозрачную систему контроля финансовых показателей.

Для обеспечения руководства компании качественной всесторонней информацией о текущем состоянии деятельности и динамике развития следует на постоянной основе формировать набор отчетов для операционного обозрения.

Три кита управленческой отчетности

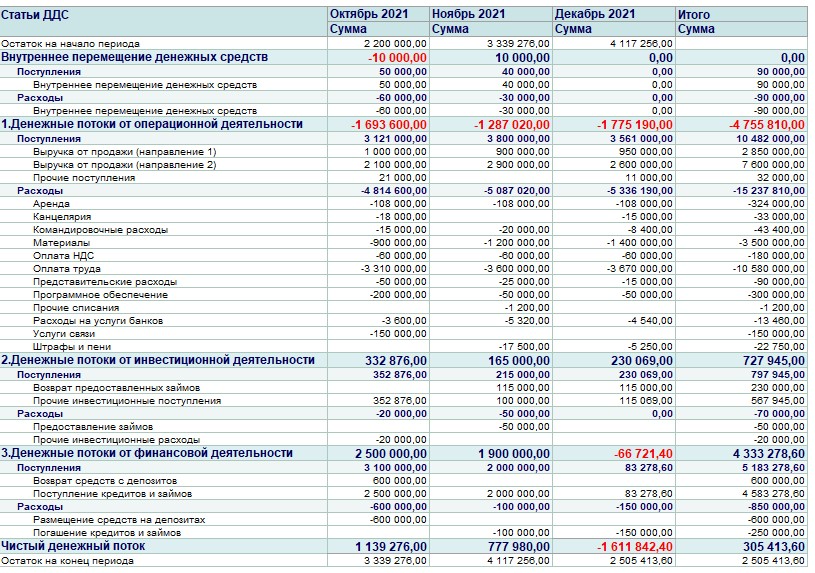

1. Отчет о движении денежных средств (ДДС).

Отчет ДДС используется для понимания финансовых потоков организации. Он показывает движение денежных средств и (спойлер) в отличии от двух других отчетов не может «приврать», так как в нем отсутствуют какие-либо допущения.

Учет ведется кассовым методом – в отчете отражаются фактические поступления и списания денежных средств, фиксируется остаток на начало и конец периода.

Как правило отчет ДДС строится из 3 крупных блоков: денежных потоков из операционной, инвестиционной и финансовой деятельности.

Далее каждый из блоков следует детализировать по статьям.

Пример отчета ДДС приведен на рисунке 1.

Рисунок 1 - отчет о движении денежных средств

Как работать с отчетом?

Прежде всего, необходимо провести общую оценку в разрезе трех категорий деятельности: операционной, инвестиционной и финансовой. Итоговые показатели по каждому разделу уже могут натолкнуть на определенные выводы.

Как правило, основным источником поступления денежных средств для компаний является операционная деятельность.

На примере видно, что имеется отрицательная динамика - операционные денежные потоки в минусе.

Если компания на текущий момент не ведет работы по расширению бизнеса и отладке производства – такое состояние операционной деятельности может говорить о нерациональном использовании средств и неспособности генерировать положительный операционный поток.

Это тревожный сигнал для собственника – стоит проанализировать операционные поступления и списания.

Компания обладает денежными средствами и положительным денежным потоком на конец периода, но чистый денежный поток становится отрицательным в декабре – момент, сигнализирующий о возможности скорой нехватки средств для погашения обязательств.

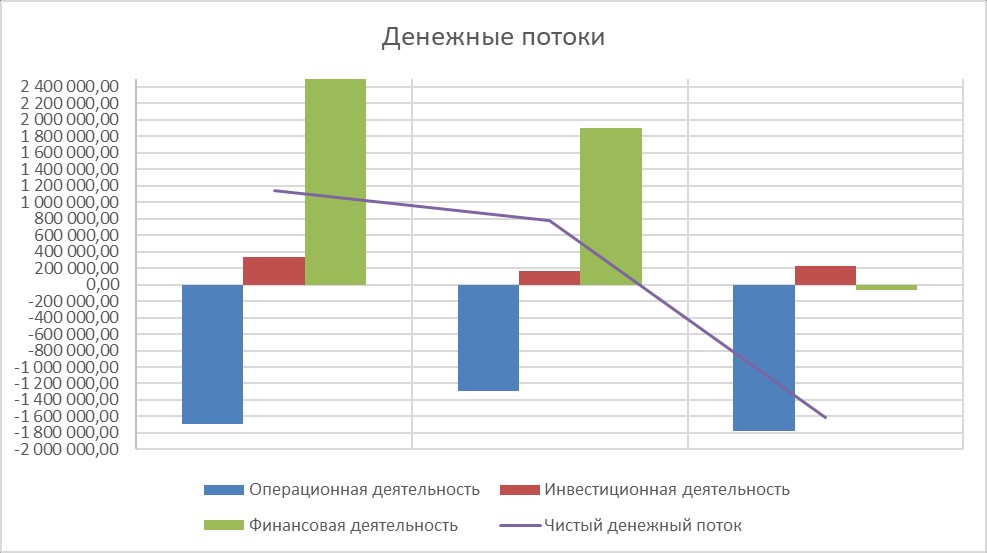

Динамика денежных потоков от видов деятельности приведена на рисунке 2.

Рисунок 2 - денежные потоки по видам деятельности

В связи с тем, что операционный поток отрицателен, можно сделать вывод, что компания на текущий момент осуществляет деятельность за счет заемных средств. Необходима корректировка стратегии.

Если обратить внимание на отчет о прибылях и убытках, который мы рассмотрим ниже (рисунок 3), то мы заметим, что выручка имеет положительную тенденцию.

Несмотря на это, данные отчета о движении денежных средств указывают на нехватку поступлений от покупателей. Складывается ситуация, когда прибыль есть, а денежных средств нет - требуется проведение работ с дебиторской задолженностью.

Отчет ДДС очень полезен, особенно когда используется вместе с платежным календарем – инструментом, позволяющим предупредить кассовые разрывы.

В таком случае происходит не только фиксирование фактических движений денежных средств, но и появляется возможность проведения анализа план-факт. Ведь денежные средства – самый важный ресурс бизнеса.

Платежный календарь строится ежемесячно и предназначен для ежедневной актуализации информации по планируемым поступающим и исходящим платежам.

Что укажет на кассовый разрыв в платежном календаре? – отрицательный остаток денежных средств в какой-то из дней.

Денежные средства являются необходимыми для ведения любой деятельности.

Тем не менее ошибочно ориентироваться только на денежные средства в кассе или на расчетном счету. Ведь наличие средств еще не означает получение прибыли, а временное их отсутствие не говорит об убытках.

К примеру, на счет компании поступают авансы от покупателей. В таком случае, средства постоянно будут на расчетном счету, приходя каждый раз по новым заказам. А вот убытки могут быть не замечены. Ведь то, что пришло в кассу – это еще не прибыль.

Аналогично с временным отсутствием – средства могут содержаться в дебиторской задолженности, если вы совершили предоплату поставщикам или оформили сделку с покупателями на условиях постоплаты.

Увидеть убытки и доходы компании поможет отчет о прибылях и убытках.

2. Отчет о прибылях и убытках (ОПУ).

Используется для понимания финансового результата деятельности.

Признание доходов и расходов в отличие от ДДС происходит не на основании реального движения денежных средств, а методом начисления - на основании документов:

· сформирован акт об оказанных услугах или накладная – признана выручку.

· приняты к учету документы от поставщиков – признаны расходы.

· признаны расходы и доходы – можем рассчитать прибыль.

Главная цель отчета о прибылях и убытках заключается в том, чтобы показать эффективность работы компании. В этом отчете отражаются все доходы и расходы компании за период. В итоге отчета показана чистая прибыль за период.

Чтобы рассчитать чистую прибыль все доходные статьи отчета складываются и из них вычитаются все расходные статьи.

Отчет ОПУ следует строить, опираясь на аналитический учет для обеспечения прозрачности себестоимости за счет выделения калькуляционных статей и детализации издержек по местам возникновения, центрам затрат, классификационным признакам и т.д.

В таком случае становится возможным видеть финансовый результат по каждому продукту, объекту, услуге или направлению деятельности. А значит можно следить за тем, чтобы расходы не превышали доходы.

Если расходы превышают доходы – следует начать работу по сравнению валовой рентабельности по отрасли, по анализу и оптимизации расходов, по анализу ценообразования на оказываемые покупателям услуги или поставляемые продукты.

Валовая рентабельность ниже рынка – это сигнал, указывающий на наличие проблем, а именно: в компании ведется ошибочное ценообразование (отпускная цена занижена и/или расходы неоправданно завышены).

Таким образом, отрицательная валовая рентабельность в любом случае выступает сигналом о проблемах в деятельности.

Для удобства восприятия информации возможно формирование отчета по направлениям деятельности, по филиалам, по продуктам.

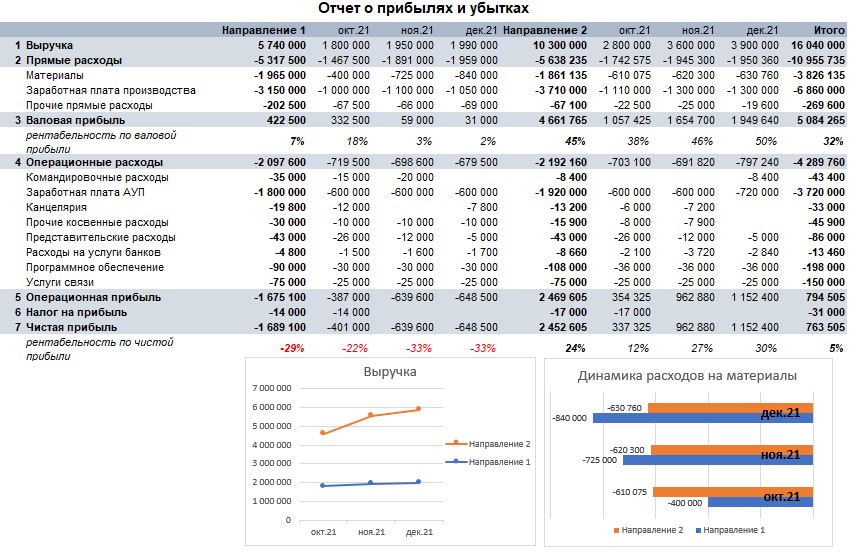

Пример отчета о прибылях и убытках приведен на рисунке 3.

Рисунок 3 - отчет о прибылях и убытках

На основании данных отчета можно сделать выводы, что

· валовая рентабельность за 4 квартал составляет 32%, что говорит о том, что компания способна покрывать свои прямые обязательства

· рентабельность по чистой прибыли за 4 квартал составляет 5% и указывает на получение прибыли

· прямые расходы составляют 68% выручки компании

· расходы на материалы составляют 35% прямых расходов и 24% от выручки и имеют резкий рост по Направлению 1

· расходы на оплату труда производственных работников составляют 63% прямых расходов и 43% от выручки и имеют незначительное изменение между месяцами

Тревожным сигналом для собственника является то, что с ноября 2021 г валовая рентабельность Направления 1 снижается, а рентабельность по чистой прибыли стала отрицательной.

Несмотря на то, что выручка по Направлениям деятельности имеет положительную тенденцию, расходы на материалы по Направлению 1 сильно возросли. Следует обратить внимание на стоимость закупок и проанализировать цены поставщиков.

Увидеть ситуацию, когда в компании прибыли нет, а деньги есть или наоборот – можно через управленческий баланс.

3. Управленческий баланс

Используется для понимания финансового положения организации, и показывает сколько средств вложено в бизнес, их источники, величину заемного и собственного капитала и на что он тратится.

Какую информацию можно получить при анализе управленческого баланса?

1. Величину и состав активов: сколько у организации в наличии денежных средств, стоимость материалов и запасов, величина средств, на текущий момент замороженная в дебиторской задолженности, состав и стоимость имущества компании.

2. Величину привлеченных личных средств собственника и куда они направлены

- Величину кредиторской задолженности для ее контроля.

- Понимание, насколько финансово устойчива организация и за чей счет ведется ее деятельность

Управленческий баланс не имеет строгой единой формы. Его внешний вид и наполнение разрабатываются исходя из запросов и потребностей руководства.

Баланс – это два крупных блока (Активы и Пассивы). Активы делятся на необоротные и оборотные. Пассивы – на собственный капитал и заемный капитал.

Важно помнить, что активы – это ликвидная часть вашего бизнеса. Важно контролировать их состав и понимать, когда активы могут превратиться в денежные средства.

Баланс собран корректно, если его валюта (сумма по активам и сумма по пассивам) совпадает.

Ориентиром может выступать форма бухгалтерского баланса, дополненная детализацией. Например, расшифровками дебиторской и кредиторской задолженности по контрагентам, денежных средств по кассам и расчетным счетам и т.д.

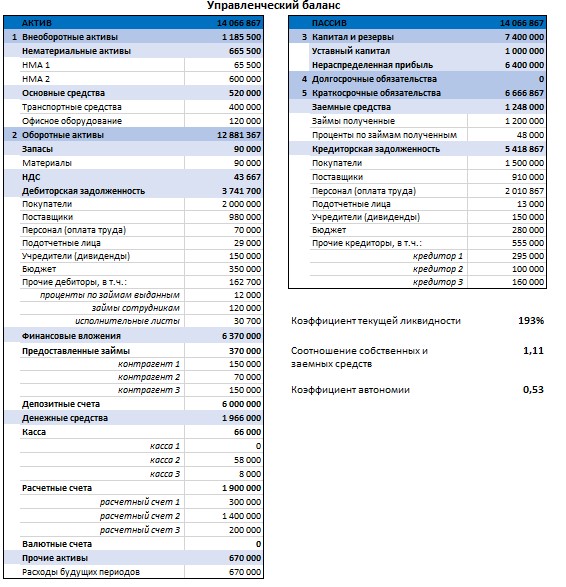

Пример управленческого баланса приведен на рисунке 4.

Рисунок 4 - управленческий баланс

Опираясь на данные примера, можно сделать выводы, что:

· коэффициент текущей ликвидности превышает 100%, что говорит о том, что у компании достаточно оборотных средств для своевременного покрытия обязательств

· благоприятным признаком является то, что большая часть пассивов состоит из собственного капитала. Это связано с тем, что капитал – это источник формирования активов и погашения обязательств. В ином случае можно было бы говорить о том, что компания имеет множество долговых обязательств.

· коэффициент автономии превышает общепринятые нормальные значения (0,5 и более в российской практике, 0,4 и более в мировой практике) и указывает, насколько компания независима от кредиторов. Увеличение коэффициента автономии свидетельствует о том, что компания все больше полагается на собственные источники финансирования.

Таким образом, полную картину деятельности о том, зарабатывает ли бизнес деньги, имеет ли он высокую стоимость и запас прочности, можно увидеть при формировании полного пакета отчетов: ДДС, ОПУ и управленческого баланса.

При отсутствии всех трех отчетов или анализа только одного из них может ошибочно казаться, что:

· Прибыль есть – денег нет

· Деньги есть – прибыли нет

Необходимость внедрения управленческого учета не зависит от текущего состояния дел в компании. Даже если кажется, что все идет отлично, не будет лишним подстраховать и подкрепить свои дальнейшие решения инструментом, который предоставит финансовую и нефинансовую аналитическую информацию в виде, удобном для руководителя компании и поможет принимать решения, опираясь на показатели и цифры, а не на ощущения.